Defined Contribution Pension企業型確定拠出年金

これならできる!

中小企業における401k導入

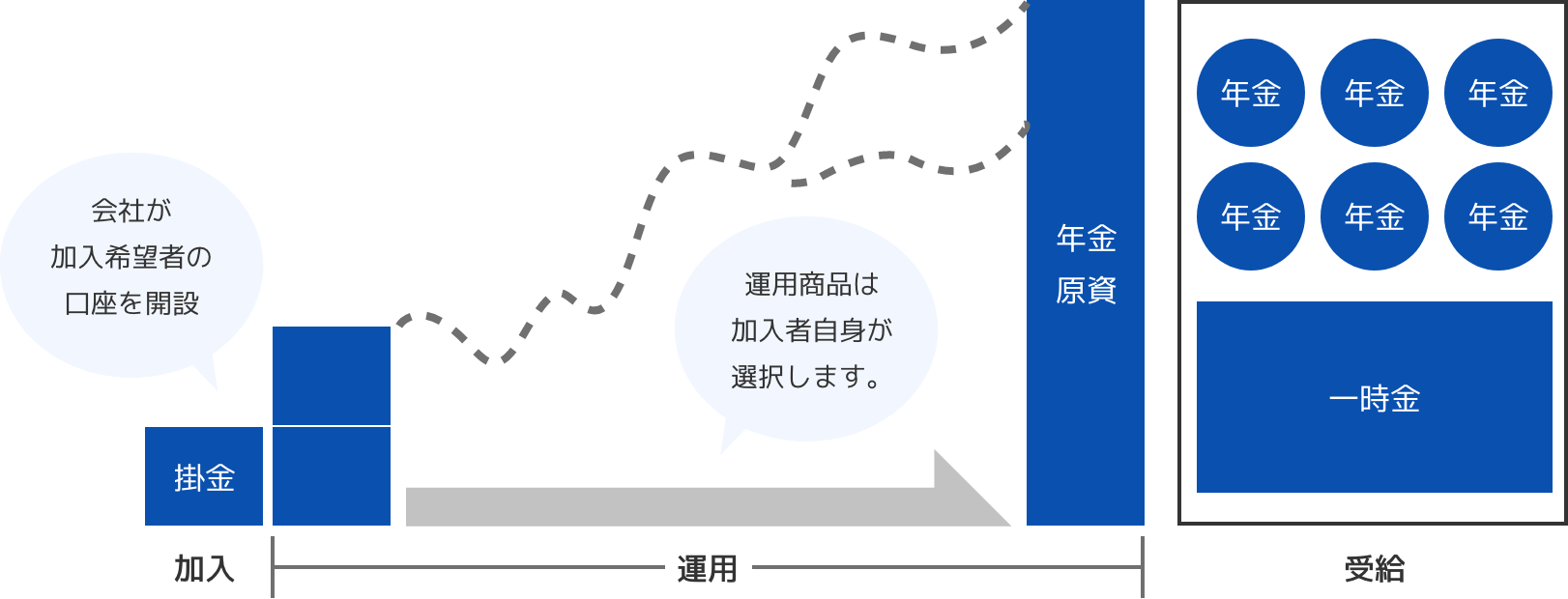

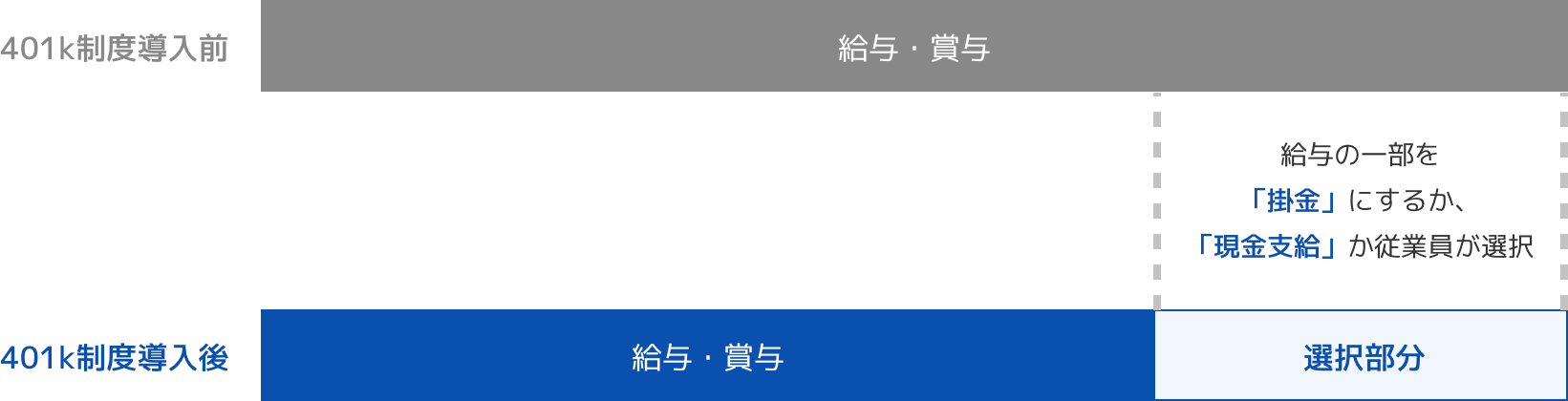

大企業が一般的に採用している「既存の給与に上乗せして掛金を拠出」する方法ではなく、

給与の一部を掛金とすることで新たな会社負担なしで401kを導入できます。

企業も従業員も嬉しいメリット

多くの中小企業では退職金そのものがありません。しかしながら、確定拠出年金として積み立てをすることで、

税金(所得税・住民税)や社会保険料の負担を減らしながら、老後資金を準備することが可能です。

企業

-

- 福利厚生制度の充実

- 会社負担保険料の減少

- 確定給付払いからの脱却

従業員

-

- 税制優遇を活用

- 保険料の負担減少

- 年金原資の分離・確保

よくある質問

- 加入者1名でも企業型を導入できますか?

-

確定拠出年金法では企業型の設立に人数要件はありません。厚生年金の適用事業所であることが条件となります。

コスト、採算等による人数の制限は行っておりません。 - なぜ、1名からの加入が可能なのですか?

-

システムコストを極めて低く抑え、コストを下げることで1名からの加入が可能となっています。

- 役員も企業型に加入できますか?

-

役職に関係なく、社長、役員の方も60歳未満の厚生年金被保険者であれば加入できます。

もちろん、掛金は全額損金計上できます。

※企業型年金規約で60歳以上65歳以下の一定の年齢を定める場合は当該年齢に達するまでとなります。 - 役員しかいない会社でも企業型を導入できますか?

-

現在従業員がいない企業でも導入できます。

ただし、将来、従業員が入社したときに加入できるように従業員のための制度を準備することが条件となります。 - 掛金の上限はいくらですか?

-

他に企業年金制度が無い場合は、加入者一人あたり月額55,000円、他の企業年金制度(厚生年金基金、確定給付企業年金)がある場合は月額27,500円となります。

- 役員しかいない企業の場合、個人型と企業型ではどちらが得ですか?

-

役員が厚生年金の被保険者の場合、個人型の拠出限度額は月額23,000円となります。

一方、企業型では月額55,000円と倍以上の掛金を拠出することが可能です。

さらに、企業型で拠出する掛金は企業経費となり、個人の給与収入には加算されませんので、社会保険の算定基礎からも外れます。

よって、税効果、社会保険料効果が見込める場合、役員のみの会社でも企業型を検討するメリットがあると言えます。 - 個人型で積み立てた年金資産を企業型に移換できますか?

-

企業型の資格を取得し企業型で掛金を拠出する加入者は個人型プランの運用商品を一旦全部売却し、現金することで企業型プランへ資金移換が可能です。

- 具体的な税制メリットについて教えてください

-

会社が負担する掛金は全額損金の対象となります。

掛金は個人の確定拠出年金口座に積み立てられますが、所得税法により個人の所得とは見做されません。

60歳以降に受給権を取得し、受け取りを開始した時に初めて所得となります。

一時金を選択した場合は退職所得、年金を選択した場合は雑所得となります。 - 掛金額の変更はできますか?

-

掛金の変更時期は会社で定める確定拠出年金の規程で定めます。

企業型の場合、掛金の変更の回数に特に制限はありませんが、会社の事務作業等を考慮し概ね年1回に設定する会社が多いです。 - 従業員の給与天引きで掛金を拠出することはできますか?

-

選択制の場合、給与天引きではなく会社が給与として支給する前に会社の経費として掛金を拠出します。よって一旦給与として支給したあとに掛金を控除する給与天引きとはなりません。

一方、マッチング拠出は事業主の負担した掛金の範囲で従業員は給与天引きで積み立てができます。

選択制とマッチングは全く異なる制度設計となりますので、詳しくはお問い合わせください。 - 制度を廃止することは可能ですか?

-

制度導入後、加入者等がいなくなった場合や従業員の同意を取得して事業主が制度廃止を決定した場合、厚生局に届け出ることで制度を廃止することが可能です。

- 掛金の積み立てを停止することはできますか?

-

原則、掛金を休止することはできません。

しかしながら、育児休暇や介護休暇など無給で休職する場合、年金規約に定めることにより掛金の停止ができます。 - 希望する従業員のみ加入することはできますか?

-

前払い退職金制度と確定拠出年金掛金の選択制とすることで、希望者のみ加入とすることが可能となります。

希望しない人は前払い退職金として給与として受け取ります。 - 資産の引き出しはできますか?

-

出来ません。原則60歳まで引き出しをすることができませんのでご注意ください。

- 運営管理機関が破綻した場合、積み立てた資産は大丈夫ですか?

-

運営管理機関では運用商品の情報提供や、掛金や運用に関する情報処理・記録管理のためのシステム提供などの運営管理業務のみを行っておりますので、直接資産をお預かりすることはありません。

加入者の資産は信託銀行で厳格に分別管理されており、仮に破綻した場合でも加入者の資産は全額保全されます。 - 他の金融機関から変更はできますか?

-

他社で企業型を実施の場合、運営管理機関を変更することは可能です。ただし、現在の運用中の商品をすべて売却し、新しい商品に切り替える必要がありますのでご注意ください。

- 中退共の積立金を移換できますか?

-

現状では一部を除いて制度の移行(積立金の移換)はできません。詳しくはお問い合わせください。

- 総合型の厚生年金基金を脱退した場合、確定拠出年金に年金資産を移換できますか?

-

総合型の厚生年金基金を任意脱退した場合、加入者が希望すれば確定拠出年金の口座に年金資産を移換することが可能です。

また、基金解散の場合には会社単位で確定拠出年金に資産を移換することが可能です。

移換では厚生年金基金の加入期間の記録についても確定拠出年金が引き継ぎます。

受給時の退職所得の勤続年数にも加算され、退職所得控除の金額が増額されるなど大変有利です。引き出しをせずに非課税で移換することをお勧めします。

詳しくはお問い合わせください。 - 加入者が自己破産した場合、年金資産の取り扱いはどうなりますか?

-

確定拠出年金法第32条では、「給付を受ける権利は、譲り渡し、担保に供し、又は差し押さえることができない。

ただし、老齢給付金及び死亡一時金を受ける権利を国税滞納処分(その例による処分を含む。)により差し押さえる場合は、この限りでない。」と定められています。

中小企業の経営者の場合、銀行の借入に個人保証するケースが多く、会社破綻時に自己破産してしまいます。

確定拠出年金は会社が破綻しても最低限の老後資金を保全することが出来ます。

<無料相談受付中>お気軽にご相談ください

土日・祝日もOK。事前にご連絡いただけると待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。